Liquiditätsplanung in Unternehmen

- Zuletzt aktualisiert:

- Autor: Martin Steinbrecher

Allzu häufig geraten an sich gesunde Firmen in finanzielle Notlagen, häufig verursacht durch mangelnde unternehmerische Planung. Eine der zentralen Aufgaben eines Unternehmens ist daher, seine Liquidität nachhaltig zu sichern. Um unerwartete Schwierigkeiten zu vermeiden, ist es entscheidend, eine zuverlässige Liquiditätsplanung zu implementieren.

Was ist eine Liquiditätsplanung?

Die Liquiditätsplanung ist ein wichtiger Aspekt im Finanzmanagement eines Unternehmens. Als eine grundlegende Basis für finanzielle Stabilität fördert sie sowohl Wachstum als auch Sicherheit.

Die Liquiditätsplanung zielt darauf ab, den erwarteten Liquiditätsbestand zu bestimmen. Sie umfasst den Liquiditätsplan und die entsprechende Liquiditätsberechnung, die als Instrumente des Controllings fungieren. Diese Werkzeuge ermöglichen es, Risiken besser einzuschätzen. Der Hauptzweck liegt darin, finanzielle Engpässe und Risiken frühzeitig zu identifizieren.

Schweizer Unternehmen jeglicher Grösse und Branche tagtäglich verschiedene finanzielle Herausforderungen meistern. Von der Zahlung von Löhnen und Rechnungen bis hin zur Handhabung unerwarteter Ausgaben – der Erfolg eines Unternehmens hängt stark von einer durchdachten Finanzplanung ab. In diesem Kontext spielt die Liquiditätsplanung eine zentrale Rolle.

Welche Vorteile hat eine Liquiditätsplanung?

Gewährleistung der Zahlungsfähigkeit: Durch eine effektive Liquiditätsplanung wird sichergestellt, dass jederzeit genügend finanzielle Mittel verfügbar sind, um Rechnungen zu begleichen und alle finanziellen Verbindlichkeiten zu decken. Dies verhindert Zahlungsausfälle und erhält das Vertrauen von Geschäftspartnern, wie beispielsweise Lieferanten.

Bewältigung von Krisen: Eine gut durchdachte Liquiditätsplanung ermöglicht es, unerwartete Krisen wie wirtschaftliche Abschwünge oder aussergewöhnliche Ausgaben zu überstehen, ohne die langfristige finanzielle Stabilität des Unternehmens zu gefährden. Sie bietet einen finanziellen Puffer, der in herausfordernden Zeiten behilflich sein kann.

Finanzierung von Wachstum: Für Unternehmen, die expandieren wollen, ist Kapital entscheidend. Durch die Liquiditätsplanung lässt sich der benötigte Kapitalbedarf für zukünftige Investitionen und Expansionen bestimmen. Sie gibt Aufschluss darüber, zu welchem Zeitpunkt und in welcher Höhe Kapital erforderlich ist, um Wachstumsmöglichkeiten zu ergreifen, sei es durch räumliche Ausdehnung, Produktentwicklung oder den Eintritt in neue Märkte.

Vertrauensbildung bei Investorinnen und Kreditgebern: Investorinnen und Kreditgeber legen grossen Wert auf die finanzielle Gesund, eines Unternehmens. Eine solide Liquiditätsplanung zeigt ihnen, dass das Unternehmen seine Finanzen gut verwaltet und fähig ist, investiertes Kapital oder Kredite zurückzuführen. Dies verbessert den Zugang zu weiterem Kapital und erleichtert das Eingehen von Partnerschaften.

Funktionen der Liquiditätsplanung

Als Instrument zur Prognose und kontinuierlichen Überwachung der finanziellen Lage eines Unternehmens erfüllt die Liquiditätsplanung drei wichtige Funktionen:

Frühwarnsystem: Ein Liquiditätsplan funktioniert als Alarmierungssystem für bevorstehende finanzielle Schwierigkeiten. Er hilft, potenzielle Engpässe frühzeitig zu erkennen, sodass rechtzeitig Annahmen ergriffen werden können, um diese zu vermeiden.

Finanzmanagement: Durch das sorgfältige Planen und Verwalten von Einnahmen und Ausgaben kann ein Unternehmen seine finanzielle Gesundheit verbessern. Dies führt zu einer effizienteren Mittelverwendung und reduziert das Risiko von Liquiditätskrisen.

Investitionsentscheidungen: Ein detaillierter Liquiditätsplan ist entscheidend bei der Entscheidungsfindung für Investitionen. Er zeigt auf, wie viel Kapital für neue Vorhaben oder Expansionen verfügbar ist, ohne die finanzielle Sicherheit des Unternehmens zu gefährden.

Bedeutung Liquidität

In der Schweiz sind 80 bis 90% der Konkurse weniger durch bilanzielle Überschuldung als durch Liquiditätsprobleme bedingt. Daher ist es besonders für kleine und mittelständische Unternehmen von grösster Wichtigkeit, sich um ihre Liquiditätsplanung (Cashflow) zu kümmern, idealerweise schon bevor das Unternehmen gegründet wird.

Ein Unternehmen gilt als liquide, wenn es in der Lage ist, seine Rechnungen und anderen Verbindlichkeiten termingerecht zu begleichen. Ausschlaggebend für die Liquidität sind die Zahlungsströme, die das Bankkonto oder die Kasse betreffen.

Es kann also vorkommen, dass ein Unternehmen einen hohen Gewinn ausweist, jedoch liquiditätsmäßig in Schwierigkeiten gerät, oft weil Kunden ihre Zahlungsziele voll ausschöpfen. Obwohl Forderungen schon als Einnahmen verbucht werden, stehen die entsprechenden Zahlungen noch aus. Es gibt auch Geschäftsvorfälle, die die Liquidität beeinflussen, aber keinen Einfluss auf den Gewinn haben, wie zum Beispiel die Aufnahme eines Kredits.

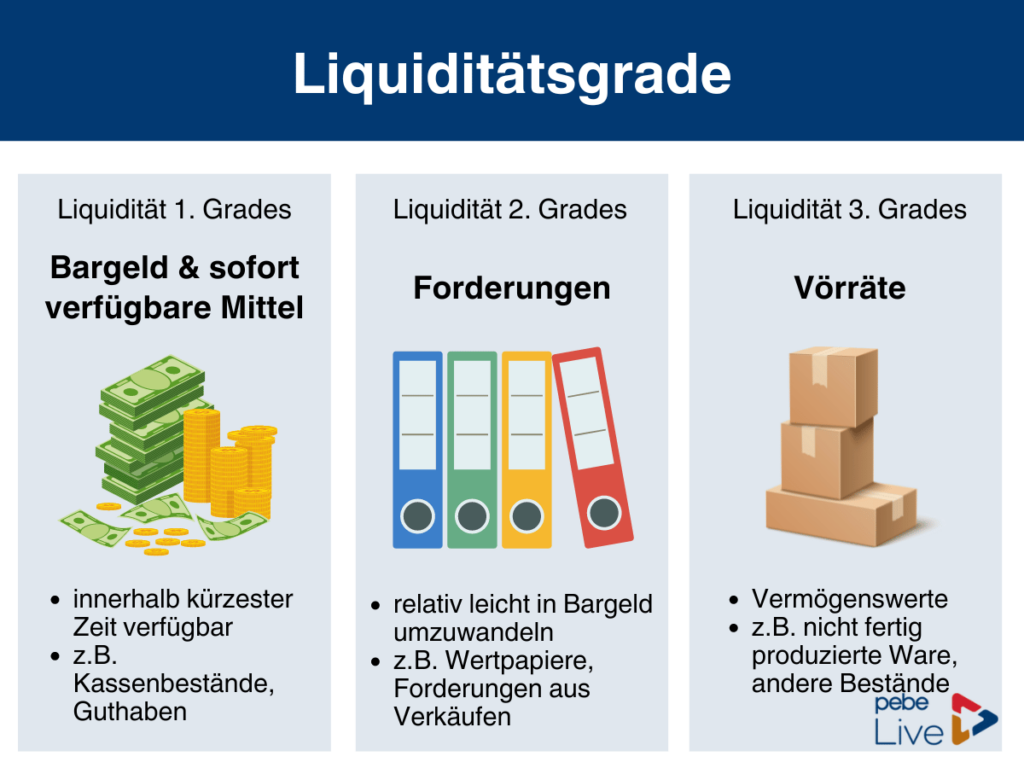

Liquiditätsgrade

Die Liquidität eines Unternehmens variiert und lässt sich in unterschiedliche Stufen einteilen, die verschiedene Facetten der finanziellen Stabilität abbilden. Diese Mittel sind in ihrer Verfügbarkeit verschieden und sind nicht primär als Puffer für unerwartete Ereignisse gedacht, sondern sind integraler Bestandteil einer sorgfältigen Liquiditätsplanung.

Liquidität ersten Grades – Bargeld und sofort verfügbare Mittel: Dies ist die oberste Stufe der finanziellen Liquidität und beinhaltet Bargeld sowie sofort verfügbare Mittel, die schnell in Bargeld umgewandelt werden können. Dies erleichtert die kurzfristige Liquiditätsplanung und umfasst typischerweise Kassenbestände und Guthaben auf Geschäftsbankkonten.

Liquidität zweiten Grades – Forderungen: Diese Stufe umfasst Vermögenswerte, die nicht sofort als Bargeld verfügbar sind, aber dennoch verhältnismässig leicht liquidierbar sind. Beispiele hierfür sind Wertpapiere oder Forderungen aus Verkäufen, die zur Deckung kurzfristiger Verbindlichkeiten herangezogen werden können.

Liquidität dritten Grades – Vorräte: Diese Kategorie bezieht sich auf Vorräte, nicht vollständig fertiggestellte Produkte und andere Lagerbestände, die nicht unmittelbar in Bargeld umgewandelt werden können, aber dennoch wertvolle Aktiva darstellen.

Aufbau eines Liquiditätsplans

Ein Liquiditätsplan stellt ein wichtiges strategisches Instrument im Finanzmanagement eines Unternehmens dar. Es handelt sich um eine strukturierte Vorhersage, die darauf abzielt, die zukünftige Liquiditätsentwicklung eines Unternehmens zu ermitteln.

Bei der Erstellung deiner Liquiditätsplanung solltest du zuerst deinen Anfangsbestand an liquiden Mitteln präzise erfassen. Das umfasst alle vorhandenen Kassen- und Bankbestände. Als nächsten Schritt erstellst du eine detaillierte Aufstellung aller Einnahmen und Ausgaben für den gewählten Zeitraum.

Diese ersten beiden Schritte ermöglichen es dir, den Endbestand deiner liquiden Mittel zu ermitteln. Die Länge der Periode für die Planung kann variieren, von einem Tag bis zu einem Jahr. Für Kleinunternehmer oder Freiberufler empfiehlt sich typischerweise die Wahl eines Monats als Planungsperiode.

Ein Liquiditätsplan folgt dabei diesem typischen schematischen Aufbau:

Liquiditätsplanung erstellen - Anleitung

Step 1: Identifiziere die Ein- und Auszahlungspositionen, die für dein Unternehmen relevant sind. Bestimme die entsprechenden Buchhaltungskonten für jede Position, um Überschneidungen und Auslassungen zu vermeiden.

Step 2: Wähle geeignete Zeitabschnitte für die Liquiditätsplanung.

Step 3: Nutze Excel, um deine Liquiditätsplanung gemäss dem beschriebenen Schema zu erstellen.

Step 4: Verwende den aktuellen Gesamtbetrag aus Kassen- und Bankbeständen als Startwert für deine Planung.

Step 5: Trage alle erwarteten Ein- und Auszahlungen möglichst präzise ein. Beachte, dass einige Beträge eventuell nur geschätzt werden können.

Step 6: Aktualisiere geschätzte Beträge, sobald tatsächliche Werte vorliegen oder wenn unvorhergesehene Änderungen erkennbar sind.

Step 7: Überwache die Liquiditätsentwicklung deines Unternehmens und ergreife bei drohenden Engpässen frühzeitig geeignete Annahmen.

Liquiditätsplan Beispiel

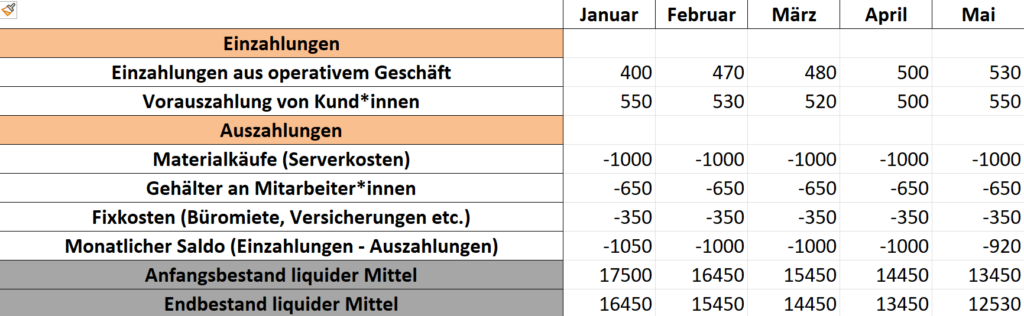

Hier ist ein detailliertes Beispiel für einen Liquiditätsplan, den du in Excel oder einer anderen Tabellenkalkulation erstellen kannst:

Liquiditätsplan für das erste Quartal

Monat: Januar

Anfangsbestand liquider Mittel (Bank und Kasse): 17.500 €

Einzahlungen und sonstige Geldzuflüsse:

Im Januar erzielte das Unternehmen Einnahmen von 400 € aus dem Verkauf von Online-Werbeplätzen. Zusätzlich gab es Vorauszahlungen von Kunden in Höhe von 550 € für geplante Werbekampagnen.

Auszahlungen und sonstige Geldabflüsse:

Die Gesamtausgaben betrugen 2.000 €, darunter Serverkosten von 1.000 €, Lohnkosten von 650 € und feste Betriebskosten wie Miete und Versicherungen von 350 €.

Monatlicher Saldo:

Die Einzahlungen beliefen sich auf 950 €, während die Auszahlungen 2.000 € betrugen, was zu einem negativen Saldo von -1.050 € führt. Der Endbestand liquider Mittel lag bei 16.450 €.

Monat: Februar

Anfangsbestand liquider Mittel: 16.450 €

Einzahlungen und sonstige Geldzuflüsse:

Das Unternehmen verbuchte 470 € aus operativen Geschäften und erhielt 530 € an Vorauszahlungen von Kunden.

Auszahlungen und sonstige Geldabflüsse:

Die Ausgaben blieben konstant bei 2.000 €, aufgeteilt in 1.000 € für Material, 650 € für Gehälter und 350 € für fixe Kosten.

Monatlicher Saldo:

Es wurden 1.000 € eingenommen und 2.000 € ausgegeben, was einen negativen Liquiditätszugang von -1.000 € ergibt. Der Endbestand liquider Mittel belief sich auf 15.450 €.

Monat: März

Anfangsbestand liquider Mittel: 15.450 €

Einzahlungen und sonstige Geldzuflüsse:

Einnahmen aus dem Betrieb betrugen 480 €, zuzüglich 520 € an Kunden-Vorauszahlungen.

Auszahlungen und sonstige Geldabflüsse:

Die Gesamtausgaben waren erneut 2.000 €, einschliesslich Serverkosten, Löhne und feste Betriebskosten.

Monatlicher Saldo:

Mit Einzahlungen von 1.000 € und Ausgaben von 2.000 € resultierte ein negativer Saldo von -1.000 €, sodass sich der Endbestand liquider Mittel auf 14.450 € reduzierte.

Monat: April

Anfangsbestand liquider Mittel: 14.450 €

Einzahlungen und sonstige Geldzuflüsse:

Das Unternehmen generierte 500 € durch den Verkauf von Dienstleistungen und erhielt 500 € an Vorauszahlungen.

Auszahlungen und sonstige Geldabflüsse:

Die Ausgaben blieben bei 2.000 €, verteilt auf Materialkosten, Gehälter und Fixkosten.

Monatlicher Saldo:

Einzahlungen von 1.000 € standen Ausgaben von 2.000 € gegenüber, was einen negativen Liquiditätszugang von -1.000 € bedeutet. Der Endbestand liquider Mittel war 13.450 €.

Monat: Mai

Anfangsbestand liquider Mittel: 13.450 €

Einzahlungen und sonstige Geldzuflüsse:

Einnahmen aus dem operativen Geschäft beliefen sich auf 530 €, Kunden-Vorauszahlungen auf 550 €.

Auszahlungen und sonstige Geldabflüsse:

Die Gesamtausgaben betrugen wiederum 2.000 €, aufgeteilt in Serverkosten, Gehälter und feste Kosten.

Monatlicher Saldo:

Mit Einnahmen von 1.080 € und Ausgaben von 2.000 € ergab sich ein negativer Liquiditätszugang von -920 €, was den Endbestand liquider Mittel auf 12.530 € reduzierte.

Die Positionen einer Liquiditätsplanung

Die Positionen in deinem Liquiditätsplan ergeben sich aus Einzahlungen (Geldmittelflüssen) und Auszahlungen (Geldmittelabflüssen). Welche Positionen dein Liquiditätsplan enthalten sollte, hängt hauptsächlich von der Grösse und der Rechtsform des Unternehmens und vom Geschäftsfeld ab. Hier haben wir einige aufgelistet:

Zahlungseingänge:

Umsatzerlöse: Die Haupteinnahmen des Unternehmens aus dem Verkauf von Produkten oder Dienstleistungen.

Dividendeneinnahmen: Einnahmen aus Anteilen an anderen Unternehmen.

Zinseinnahmen: Einnahmen aus kurzfristigen Anlagen oder vergebenen Darlehen.

Kapitalerhöhungen: Geldmittel, die von Investoren oder Eigentümern zusätzlich eingebracht werden.

Zahlungsausgänge:

Betriebsausgaben: Alle laufenden Kosten, einschliesslich Löhne, Mieten, Versorgungsdienstleistungen, Rohstoffe, sowie Marketing- und Vertriebskosten.

Investitionsausgaben: Ausgaben für Anschaffungen wie neue Anlagen oder Ausrüstungen, die nicht zum laufenden Betrieb gehören.

Kreditrückzahlungen: Rückzahlungen für aufgenommene Darlehen.

Steuern: Geschätzte Zahlungen für Einkommens-, Mehrwert- und weitere Steuerarten.

Sozialversicherungsbeiträge: Beiträge zur Sozialversicherung der Beschäftigten.

Dividendenzahlungen: Auszahlungen von Gewinnanteilen an Eigentümer oder Aktionäre.

So kannst du die Liquidität deines Unternehmens positiv beeinflussen

Falls die Liquiditätsplanung zukünftige Engpässe aufzeigt, ist es essenziell, frühzeitig geeignete Annahmen zu ergreifen. Diese können sein:

Aufnahme neuer Kredite und Nutzung von Überziehungskrediten,

Reduzierung der Kreditraten durch Bankverhandlungen,

Neuverhandlung von Zahlungszielen,

Verschiebung von Investitionen,

Intensives Mahnwesen und Eintreibung von Forderungen,

Privateinlagen bei Einzelunternehmen und Personengesellschaften,

Verkauf überflüssiger Vermögensgegenstände.

3 Tipps für deine Liquiditätsplanung

Plane Prognosen konservativ: Bei der Vorhersage von Werten, insbesondere bei Umsätzen, ist Vorsicht geboten. Es wird empfohlen, konservativ zu planen und mögliche Zahlungsverzögerungen oder Ausfälle, besonders bei grossen Aufträgen, einzukalkulieren.

Geschäftsvorfälle ohne Zahlungsvorgang ausschliessen: In den Liquiditätsplan sollten nur solche Geschäftsvorfälle einfliessen, die tatsächliche Zahlungsvorgänge auslösen.

Stetiger Soll-Ist-Vergleich: Es ist wichtig, eingegebene Werte regelmäßig zu überprüfen und zu korrigieren, um Fehler wie das Vergessen oder doppelte Buchen von Ein- und Auszahlungen zu vermeiden. Prognostizierte Werte sollten durch tatsächliche Ist-Werte ersetzt werden, um die Genauigkeit der Liquiditätsplanung zu gewährleisten.

Fazit

Das Anlegen und regelmäßige Aktualisieren eines Liquiditätsplans ist zeitintensiv und komplex, aber Erfahrung und Routine erleichtern diese Aufgabe zunehmend. Angesichts der Gefahr, dass Unternehmen aufgrund von Liquiditätsproblemen schnell scheitern können, ist die Wichtigkeit einer effektiven Liquiditätsplanung offensichtlich. Sie ist ein Kernstück der Unternehmensführung und essenziell für den erfolgreichen Aufbau eines Geschäfts. Zur Umsetzung dieser Planung bieten sowohl spezielle Softwaretools als auch einfache Excel-Lösungen für kleinere Betriebe praktische Unterstützung.

Jetzt pebe Live kostenfrei und unverbindlich testen!

Martin Steinbrecher ist als Online Marketing Specialist bei pebe AG tätig. Er ist für die Verwaltung der Webseiten, den gesamten deutschsprachigen Leadfunnel und die Growth-Strategie zuständig. Zusätzlich leitet er mit seiner umfangreichen Erfahrung die Contentstrategie über sämtliche digitale Kanäle.